La qualità dei prodotti e l’affidabilità delle realtà Italiane sono riconosciute a livello mondiale. Basti pensare che numerose ricerche hanno evidenziato, ad esempio nel mercato alimentare, che gli americani sempre di più tendono a preferire prodotti di qualità e sicuri, come appunto quelli Italiani. Questo unito alla crisi economica mondiale, ma soprattutto italiana, hanno portato molte realtà e imprenditori a spostare il loro focus in ambiti diversi da quello locale/nazionale.

Sicuramente tra i mercati più ambiti dalle aziende italiane per la vendita dei propri prodotti e servizi, oltre che per stabilire una propria filiale, ci sono gli Stati Uniti.

In questo articolo si cercherà di sviscerare uno degli ostacoli principali che un investitore straniero si può trovare ad affrontare negli USA, ovvero ottenere credito in quantità e qualità sufficiente per poter far crescere e consolidare la propria attività.

Va però sottolineato che un investitore straniero, o una società straniera, che non ha una presenza, anche minima, sul suolo americano difficilmente otterrà finanziamenti da banche, venture capitalist o qualsiasi ente di credito americano. Questi infatti basano la valutazione dell’investimento su un punteggio, chiamato Credit Score (verrà approfondito nel seguito del presente articolo), che si basa esclusivamente su redditi, capitale, prestiti passati e collaterals relativi al proprio business esclusivamente negli USA.

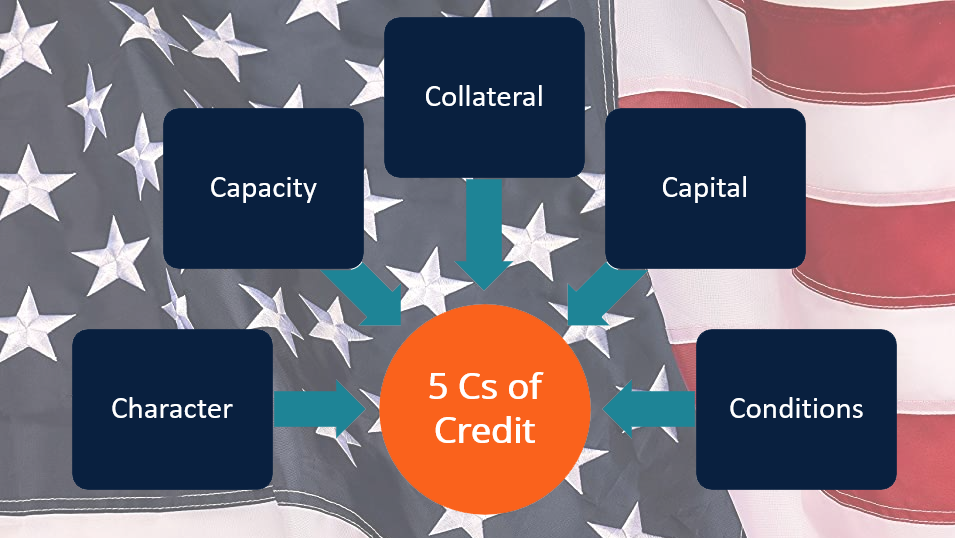

Le “5 C” del sistema creditizio americano

Proprio la crisi di cui si è accennato nell’introduzione hanno spinto gli istituti di credito americani ad essere più “severi” e più selettivi rispetto al passato. Le banche americane hanno sviluppato un sistema basato su una valutazione, cosiddetta delle “5 C”, di seguito elencate:

- Character. Sebbene si chiami character, la prima C si riferisce più specificamente alla “storia del credito”: ovvero la reputazione di un mutuatario. Sono perlopiù dei rapporti sul credito dei mutuatari, e questi sono generati dalle principali agenzie di credito (riconosciute a livello nazionale) ed i rapporti di credito contengono informazioni dettagliate su quanto un richiedente ha preso in prestito in passato e se ha rimborsato i prestiti in tempo. Minore è il numero di problemi connessi con il proprio storico bancario, più alto sarà il punteggio di credito (Credit Score, vedi sotto).

- Capacity. La capacity misura la capacità del mutuatario di rimborsare un prestito confrontando il reddito con i debiti ricorrenti e valutando il rapporto debito/reddito (DTI – Debt To Income) del mutuatario. I finanziatori calcolano il DTI sommando i pagamenti del debito mensile totale del mutuatario e dividendolo per il reddito mensile lordo del mutuatario. Più basso è il DTI del richiedente, maggiori sono le possibilità di qualificarsi per un nuovo prestito. Si riferisce, in breve, alla capacità dell’azienda di generare ricavi, al fine di rimborsare il prestito.

- Collateral (Garanzia). La garanzia può aiutare un mutuatario a ottenere prestiti. Dà al creditore la certezza che se il mutuatario è inadempiente sul prestito, il creditore può ottenere qualcosa riacquistando la “collateral”. Spesso, la garanzia è l’oggetto per cui si prendono in prestito i soldi: i prestiti per le auto, ad esempio, sono garantiti dalle auto e i mutui sono garantiti dalle case. Per questo motivo, i prestiti garantiti da garanzie sono a volte indicato come garantiti prestiti o debito garantito. Collateral è rappresentato dalla liquidità e dai beni di un imprenditore che possono essere messi a garanzia di un prestito. Oltre ad avere un buon credito e una comprovata capacità di generare profitti, le banche richiedono spesso al proprietario di dare in pegno i propri beni personali come garanzia per il prestito.

- Capital. I finanziatori considerano anche l’eventuale capitale che il mutuatario destina a un potenziale investimento. Un grande contributo da parte del mutuatario riduce la possibilità di insolvenza. I mutuatari che possono versare un acconto su una casa, ad esempio, in genere trovano più facile ricevere un mutuo. Più specificatamente si riferisce ai capital asset dell’impresa (ad esempio macchinari i inventario dei prodotti). Le banche li considerano capital asset, ma con qualche eccezione, perché in caso di chiusura o vendita dell’attività, i valori di recupero non saranno pari al costo storico del cespite in oggetto ma bensì al suo valore di liquidazione. Tale valore riflette l’importo a cui realisticamente si può aspirare da una transazione sul libero mercato.

- Conditions. E’ il fattore più soggettivo e dipende molto dallo specifico caso in questione. Le condizioni del prestito, come il tasso di interesse e l’importo del capitale, influenzano il desiderio del creditore di finanziare il mutuatario. Le condizioni possono fare riferimento a come un mutuatario intende, ad esempio, utilizzare il denaro.

Credit Score

Come accennato nel primo punto delle “5 C” del sistema creditizio, dalla prima, ovvero “Character” deriva il calcolo del cosiddetto Credit Score. Come appunto accennato gli istituti di credito americani utilizzano il Credit Score per valutare il rischio potenziale nel concedere un prestito al richiedente. I creditori utilizzano il Credit Score per determinare chi si qualifica per un prestito, il tasso di interesse da applicare e i limiti di credito sta stabilire.

Il Credit Score negli Stati Uniti rappresenta, in teoria, il merito di credito di ogni persona, e quindi la probabilità che gli utenti ripaghino i propri debiti. Un punteggio di credito si basa principalmente sui report forniti in genere da una delle tre principali agenzie di credito: Experian, TransUnion, e Equifax. Il reddito non è considerato dalle principali agenzie di credito per il calcolo del Credit Score. I metodi di calcolo dei punteggi di credito sono diversi, ma il pià utilizzato rimane in FICO (ovvero il metodo creato dalla “Fair Isaac Corporation”).

Gli americani hanno diritto a ricevere un report sulla propria “storia di credito” ogni anno, ma non hanno diritto a ricevere gratuitamente il proprio Credit Score. Il punteggio di credito indica se si ha una “storia” di stabilità finanziaria e di gestione del credito responsabile. Il suddetto punteggio può variare da 300 a 850, ma più alto è il punteggio, maggiori saranno i benefici (711 è stato il valore medio nel 2012). Il Credit Score riportato nei report può variare a seconda dell’agenzia di credito che lo ha prodotto. Le differenze nel punteggio tra le varie agenzie dipendono, come detto, dalle informazioni in loro possesso.

Tra gli elementi più comuni che influenzano il Credit Score si trovano le cronologie dei pagamenti (influenzanti per il 35 %), i debiti (influenzanti per il 30%), la lunghezza della “storia di credito” (influenzante per il 15%), il nuovo credito (ovvero il numero di conti bancari, che influisce per il 10%) e tipi di credito in uso (ovvero carte di credito, conti di deposito, mutui e così via, che influenzano il Credit Score per il 10%).

Conclusioni

Dovrebbe essere noto quindi, se si intende avviare una filiale o una attività negli Stati Uniti, che bisogna tenere d’occhio tutti i fattori sopra citati al fine di avere maggiori possibilità nell’ottenimento di credito. Per fare questo potrebbe tornare utile affidarsi ad un esperto, capace di generare un business plan, utile alle agenzie di credito per valutare l’investimento.

Contattaci per una prima chiacchierata informale