Dopo aver visto come aprire una società LLC negli Stati Uniti, approfondiamo questo argomento parlando degli aspetti fiscali, ovvero di come funziona la tassazione delle LLC in USA.

Le LLC negli Stati Uniti

Una LLC è una tipologia di società che è possibile aprire negli Usa ma che ogni singolo Stato può regolamentare diversamente. Se si vuole fare un paragone con le tipologie di società italiane, si può accostare ad una Srl ma con caratteristiche diverse, a cominciare dalla tassazione.

I titolari di una LLC sono chiamati membri ed è possibile esserlo sia come persone fisiche, sia come altre LLC, nonché come società straniere. Nella maggior parte degli Stati è possibile aprire una LLC anche con un singolo membro.

La tassazione delle LLC, da parte dell’IRS, non avviene direttamente sulle società ma sui loro membri che per questo, saranno soggetti a dover presentare la dichiarazione dei redditi in USA in forma personale, come privato cittadino. È anche possibile decidere di farsi tassare come società presentando il modulo 8832 (scaricalo qui se ti occorre), con alcune eccezioni che possiamo spiegarti contattandoci.

Tutti i profitti e le perdite delle LLC passano dalla società ai membri, che riportano queste informazioni nelle loro dichiarazioni dei redditi personali.

Come viene tassato il reddito delle LLC

L’IRS prevede una tipologia di tassazione a seconda del numero di membri della LLC. Vediamolo nel dettaglio.

Tassazione LLC con un unico membro (Single Member LLCs)

Negli USA il fisco vede le LLC con un solo membro al pari di ditte individuali, motivo per il quale la società non paga le tasse sui profitti e non deve presentare alcuna dichiarazione dei redditi all’IRS.

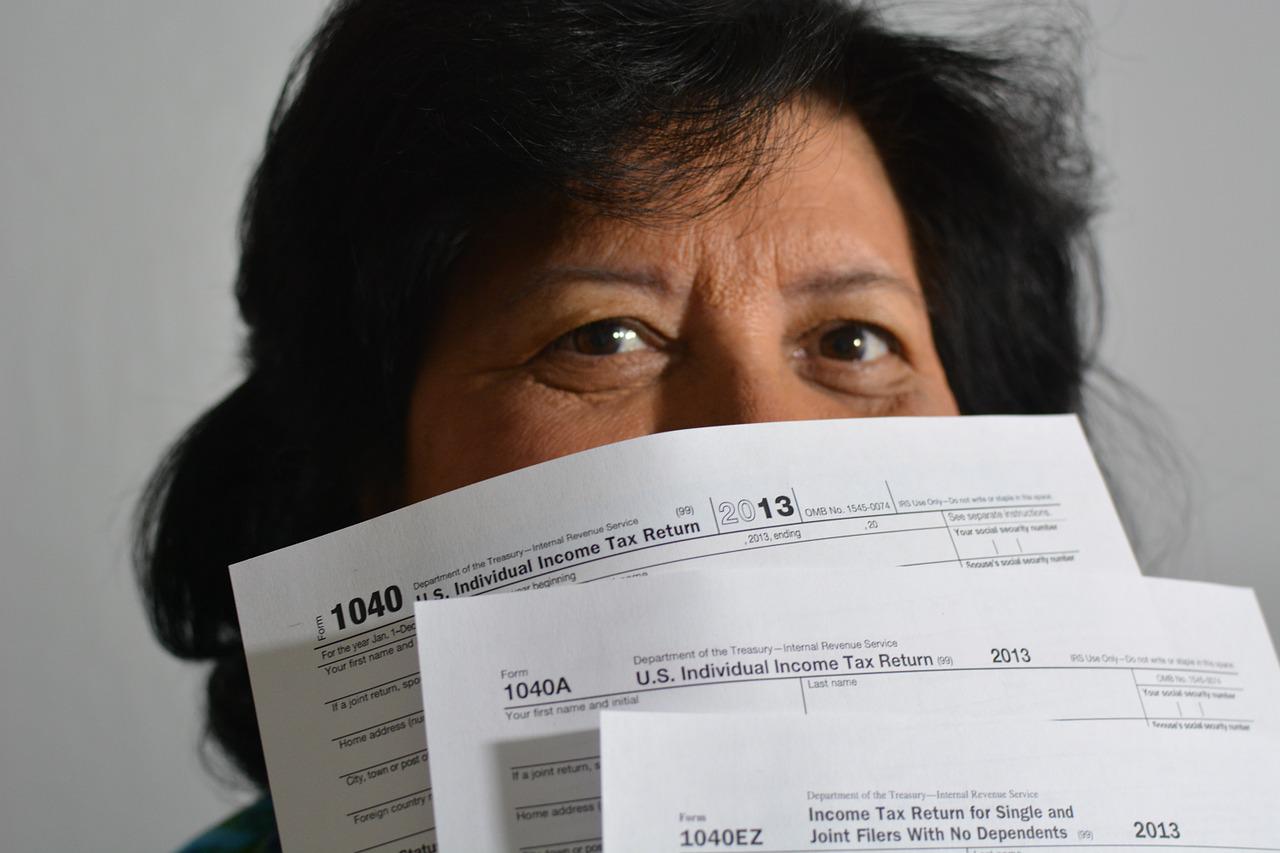

Di contro, l’unico membro proprietario della LLC, dovrà presentare la sua dichiarazione dei redditi (modello 1040), dichiarando i propri profitti e le proprie perdite derivanti dalla sua società.

Si potrebbe pensare di non versare dal conto della LLC a quello personale i profitti della società, ma in questa fattispecie il fisco USA pretenderà il pagamento dell’imposta sul reddito di questo accantonamento.

Tassazione delle LLC con più membri (Multi Members LLCs)

Per quel che riguarda le LLC con più membri, vale lo stesso discorso fatto sopra, soltanto che sarà ogni singolo membro che dovrà presentare la propria dichiarazione dei redditi personale, in base alla loro quota di utili. Questa quota, derivante appunto dal calcolo dei profitti e delle perdite, viene chiamata “quota distributiva“. Il modello di dichiarazione dei redditi è sempre il modulo 1040 con il previsto allegato E compilato.

Bisogna tener presente che ogni membro di una LLC, paga le tasse in proporzione alla quota detenuta, conseguenza del fatto che gli utili vengono ripartiti nella stessa percentuale.

Per completezza, la LLC pur non pagando tasse, è tenuta a presentare all’IRS il modulo 1065 in cui sono riportate le info necessarie per permettere al fisco degli Stati Uniti di verificare l’esattezza delle dichiarazioni riportate sulle dichiarazioni dei redditi personali dei membri.

Tassare una LLC come azienda

Il fisco statunitense prevede la possibilità di far scegliere ai membri delle LLC, la tassazione degli utili come azienda, ideale nella fattispecie in cui si prevedono degli utili non distribuiti (ad esempio un accantonamento per investimenti futuri).

La scelta si manifesta al fisco USA attraverso la compilazione del modulo IRS 8832, selezionando l’apposita voce che indica la volontà di essere tassati come società.

Conviene farsi tassare come società? La risposta è dipende.

Se da un lato la tassazione come società di una LLC è molto inferiore rispetto ad un eventuale tassazione dei redditi personali, dall’altro, gli utili che comunque vengono distribuiti, sono soggetti anch’essi a tassazione personale. Inoltre nel conto a favore, bisogna includere altri vantaggi marginali che potrebbero far propendere da una parte, piuttosto che dall’altra.

In virtù di quanto detto prima, circa la percentuale degli utili distribuiti a seconda delle quote possedute, c’è da precisare che anche se una parte dell’utile individuale viene lasciato sul conto della LLC, l’imposta sul singolo membro grava per la totalità del suo utile, anche sulla sua parte non distribuita.

LLC e tasse statali

Sin qui ci siamo occupati della tassazione delle LLC in USA riferendoci al fisco federale. Altresì, nella stessa forma, i membri delle LLC sono tenuti a pagare anche le tasse statali, mentre ne è sempre esente la LLC stessa.

C’è da dire inoltre che alcuni stati applicano anche una sorta di franchigia minima, non correlata ai profitti, identificata come una sorta di tassa per il rinnovo della licenza per operare in quello specifico stato. Le cifre sono davvero minime: si va dai 100 dollari che applicano la maggior parte degli stati, fino ad arrivare agli 800 della California.

Ci sono poi alcuni stati americani che incentivano l’apertura delle società in USA, come ad esempio il North Carolina che per questo ha abbattuto le imposte sul reddito dei membri al 3%.

Argomenti Correlati

Come aprire una Società negli Stati Uniti

Gestione Contabilità USA

Aprire un’attività commerciale negli Stati Uniti